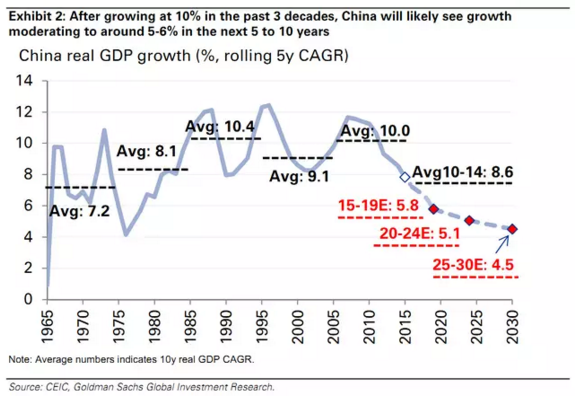

高盛在最新报告《“新常态”下的“新中国”经济投资》中表示,随着中国经济增速放缓,增长引擎转向消费和服务业,传统的中国投资框架已经无法有效追踪中国经济的“新常态”。以健康医疗、科技行业为主体的新经济才是投资者需要紧跟的“脉搏”。高盛指出,“新常态”意味着中国的经济增速将从10%降至5%-6%。

过去30年,中国平均经济增速为10%,这主要是得益于其成本竞争力(劳动力、土地、环境、汇率等),改革红利(1979年农村改革,1992年邓小平南巡改革,1998年国企改革和2001年加入WTO)和政府强势主导。

如今这种增长模式已经达到了极限:成本竞争力消失,国企效率下滑,杠杆率飙升,最近资产市场震荡也暴露出政府政策调控的有效性不足。

我们预计中国经济增速中长期将面临震荡下行的过程。未来五年,中国潜在GDP增速将降至5.8%,未来六到十年,增速将进一步降至5.1%。

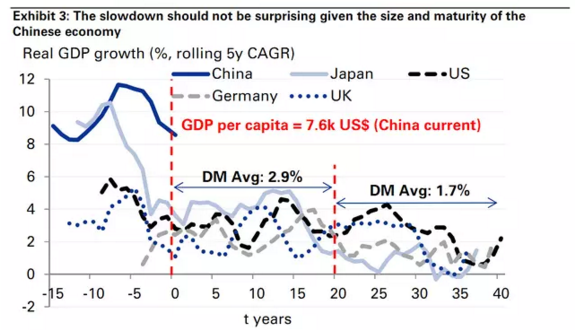

不过从历史横向来看,即便增速下滑,中国经济增速依然位于很高的水平。

当前汇率下,中国的人均GDP为7600美元,和美国、日本、德国、英国1970年代中期的水平相当。这些经济体在达到人均GDP8000美元之后的两个五年中,平均经济增速仅有2.9%和2.8%。

尽管“新常态下”经济放缓是大势所趋,但经济结构也将随之深度调整。消费和服务业将取代投资、出口成为拉动经济增长的主要动力。

高盛预计,未来三年内中国消费的增速将保持在7%左右,消费占GDP的比重将升至53%,对GDP增长的贡献将达到61%。

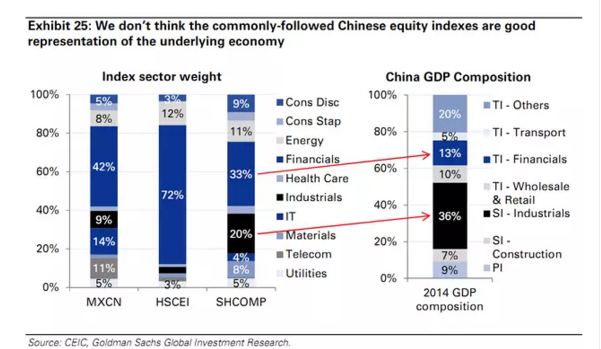

相应的,对于投资者而言,传统的投资框架将不再适用。

比如,恒生国企指数、上证综指和MSCI中国指数中金融部门所占的比重分别为72%、33%和42%,与金融占GDP的13%比例并不相符。

此外,服务业(除金融外)占中国经济的比重为35%,但与其相关的股票(医疗、消费品、交通运输)在这些指数中的比重却小于该数字。

投资者传统上还习惯于根据PMI、工业增加值等数据来判断中国经济。我们认为,这些指标能固然能够体现工业和制造业的状况,但随着消费等部门的星期,它们已经无法全面地反映中国经济的全貌。

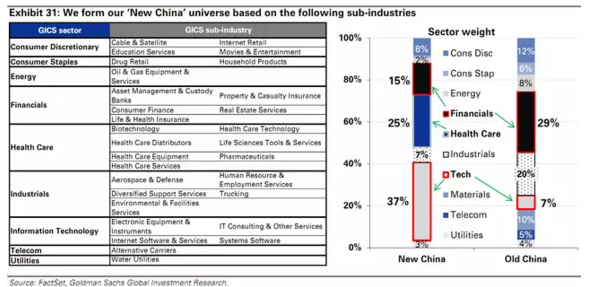

鉴于传统方法的局限,高盛提出了一套更加系统性的分析框架,以便更好地追踪变革中的中国经济。高盛从143个行业,3636家公司中,进行挑选了30个次级行业的671家公司,作为追踪“新中国”经济的参照。

这些公司来自A股、H股和中概股,市值1.8万亿美元。从行业来看,他们遍布卫星光缆、网购、教育服务、影视娱乐、家用耐用品、能源服务、资产管理、生物科技、航天国防、IT咨询等30个领域。

相对于“旧中国”,“新中国”经济中健康医疗、科技行业的比例大幅提升,合计占到60%以上。

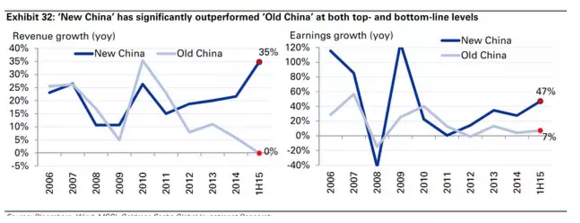

过去几年的数据也表明,“新中国”经济的表现确实要远远优于“旧中国”。

而且,“新中国”经济的市场估值也远高于“旧中国”。

既然“新经济”如此火热,是否意味着“旧经济”不再有投资价值了呢?当然没那么绝对。高盛建议中国市场的投资者称,持有“新中国”,交易“旧中国”,才是值得推崇的投资之道。

来源:华尔街见闻