当地时间2015年12月16日,美国联邦公开市场委员会(FOMC)终于如市场所预期地那样调高了联邦基金利率25个基点,正式了宣告了实施近七年的美元零利率政策的结束。这是继2014年分步退出购债计划之后,美联储推进货币政策正常化的又一重大步骤。

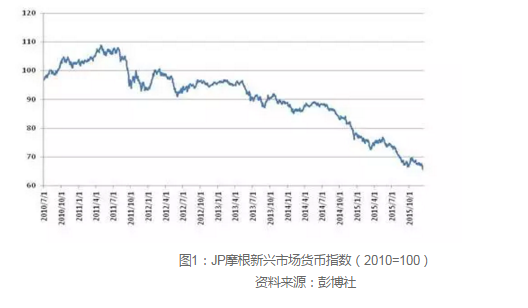

自2013年中美联储释放退出量化宽松货币政策(QE)的预期以来,新兴市场就反复受到资本外流、储备下降、汇率贬值的冲击。到此次加息前夕,2015年以来受美联储加息预期影响,JP摩根新兴市场货币指数累计下跌了7%,2013年年中以来累计下跌了31%(见图1)。

这反映了美联储货币政策对新兴市场的负溢出影响。通常认为,凭借美元主导国际货币体系的优势,美国经济政策是内向型的,一般只考虑国内因素,而较少顾及国际因素(注:这正是主权信用货币作为国际储备货币身染“特里芬两难”痼疾的症结所在,也是引入超主权储备货币支持者的主要理由)。然而,美联储推进货币政策正常化,恐不能无视新兴市场的回溢(spillback)影响。

>>>>>> 格林斯潘利率之谜一度改变上轮美元加息周期的传导路径

所谓“格林斯潘利率之谜”,指的是2004-2006年的美元加息周期(联邦基金利率由1%上调至5.25%),美国曾经出现了短期利率上升,长期无风险利率却下降的情况。

具体事实是,美联储自2004年6月以来经数次加息后到2005年6月份,美国联邦基金利率从1%提高至3.25%,但同期美国10年期国债收益率却从4.7%左右降至4.0%左右,下降了0.7个百分点,导致美国10年期国债与联邦基金利率之间的利差进一步走低。

对于这一长短期利率走势相悖、有违常理的现象,分析表明,鉴于“长期国债利率=短期国债利率平均值+流动性溢价”,长期国债利率走低反映了长期国债需求的上升。

而深究个中缘由,除了消费者信心不足而投资无风险债券国债以避险、通胀预期下降导致国债相对收益率上升、前期货币扩张政策产生过量流动性需要时间去消化、其他产业投资状况恶化导致国债需求量上升等因素外,还有一个重要原因,就是美国国债持有者结构变化,国外投资者对美国债券的需求推动了美国长期国债价格上升,利率降低。

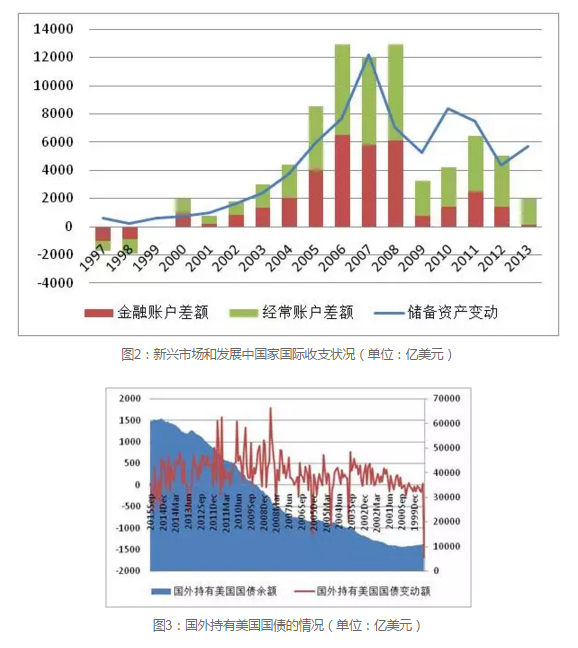

新兴市场和发展中国家就是当时大举购买美国国债的一股重要力量。在经历了1998年亚洲金融危机的洗礼后,新兴市场普遍采取了积累外汇储备的政策,来应对未来可能产生的资本流动冲击。2004-2006年的美元加息周期期间,新兴市场国际储备资产增加了1.73万亿美元,其中相当一部分外汇储备资产投向了美国国债(见图2) 。同期,国外增持美国国债4331亿美元(见图3),国外持有美国国债的市场占比上升了5个百分点。

“格林斯潘利率之谜”,实质就是新兴市场对美联储货币政策的溢出回溢效应。只不过,这种后果是负回溢效应。

>>>>>> 新兴市场助推前期美联储量化宽松货币政策成功

从2009年起开始实施三轮QE,是美联储应对金融危机的非常规性货币政策举措。此举是指中央银行在实行零利率或近似零利率政策后,通过购买国债、抵押贷款支持证券(MBS)等中长期债券,增加基础货币供给,向市场注入大量流动性。此举的要害之一在于压低国债利率,使它们不具有投资吸引力,驱使投资者购买企业债券和股票等风险资产,支持资产价格上涨,形成财富效应,进而鼓励投资和消费,以达到稳定金融、复苏经济的目的。

随着美联储资产负债表的急剧扩展,美国向国际金融市场释放了巨大的美元流动性,导致新兴市场和发展中国家普遍面临资本流入、本币升值的压力。这些国家为阻止本币过快升值,大幅增加外汇储备,并将外汇储备主要投资美国国债,这又帮助美国进一步压低了中长期国债利率。2009-2013年,新兴市场和发展中国家新增国际储备资产3.12万亿美元(见图2)。同期,国外增持美国国债2.05万亿美元(见图3),期间国外持有美国国债的市场占比上升了3个百分点。

前述新兴市场对美联储货币政策的影响,就是正回溢效应。

>>>>>> 新兴市场增加未来美联储货币政策正常化的变数

受美联储QE退出以及货币政策正常化的溢出影响,当前石油、铁矿石等全球能源和大宗商品价格暴跌,能源和大宗商品主要出口国的外汇收入减少,其他新兴市场也出现资本外流、储备下降。

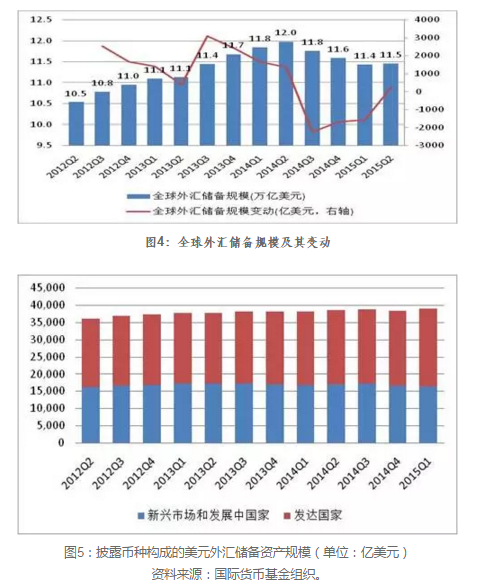

据国际货币基金组织最新统计,2014年6月末到2015年6月末,全球外汇储备余额减少了5204亿美元(见图4);2014年三季度到2015年一季度,披露币种构成的新兴市场和发展中国家外汇储备余额下降了2635亿美元,其中美元资产累计减持了683亿美元(见图5)。

随着新兴市场外汇储备积累放缓甚至转为下降,导致国外对于美国国债的投资需求趋于减少。2015年6月末,国外持有的美国国债较2014年6月末增加了1561亿美元,但是2015年6月末较年初1月末的高点减少了422亿美元,10月末较6月末进一步减少了1285亿美元(见图3)。

之所以期间国外持有的美国国债先增后降,主要原因是,起初新兴市场和发展中国家外汇储备余额减少是由美元走强、非美元资产折美元减少,带来的账面价值缩水引起的。

但进入2015年以来,其外汇储备的减少是真正的外汇流失,这对美国国债投资需求的影响才进一步显现。以中国为例,2014年下半年,外汇储备余额减少1502亿美元,剔除估值影响后的外汇储备实际降幅为298亿美元,仅占前者的20%;2015年上半年,外汇储备余额减少1492亿美元,外汇储备实际降幅为666亿美元,占到45%;2015年三季度外汇储备余额减少1797亿美元,外汇储备实际降幅为1606亿美元,进一步占到89%。

可以合理地预期,如果美联储进一步加息,因为美元利率走高、美元汇率走强,导致新兴市场和发展中国家外汇储备继续减少。其溢出回溢效应的影响是,新兴市场无论是发生“藏汇于民”的外汇分流还是外汇储备直接减少的结果,都可能引发美国国债中长期利率不受控制地大幅跳升,进而影响美国的经济复苏和金融稳定。

近期可以观察到的几个事实是,截止2015年11月底:美国十年期国债收益率为2.26%,较1月底1.88%的低点回升了38个基点;美元指数99.07,较5月底95.17的低点回升了4.1%;道琼斯指数10410,较2月底11063的高点回落了5.9%。

若果真如此,则美联储谨慎、渐进的加息节奏就有可能被打乱。因此,这种新兴市场的溢出回溢效应就是负回溢效应,是各方需要力争避免出现的局势失控的后果。

事实上,2015年9月份美联储加息预期未能兑现,一定程度就与新兴市场有关。

9月17日美联储的会议声明中,多处强调了海外因素对美联储延迟加息决议的影响。在随后召开的新闻发布会上,美联储主席耶伦明确指出,“中国和新兴市场是美联储的关注重点。8月份金融市场在一定程度上体现出了中国风险,重要的新兴市场都受到负面影响,新兴市场出现资本外流。”

12月份如期加息之后的新闻发布会上,耶伦在回答相关问题时又再次表示:“在全球经济体系中,我们的命运非常紧密地联系在一起,美国经济的表现对新兴市场存在溢出效应,反之亦然。因此,我们一直非常审慎地行动,我们已向新兴市场的政策制定者承诺,将尽最大可能与他们进行沟通,阐明我们的政策意图,避免突然和意外的政策行动可能产生外溢作用”。

>>>>>> 主要结论

美联储的非常规货币政策从推出到退出,本身是一次伟大的试验,前无古人、后无来者。美联储QE退出注定会面对国内外的诸多不确定、不稳定因素,美联储货币政策正常化的道路也注定不会一路坦途,必然是一个边干边学的过程。美联储也一再强调,在操作中会谨慎、渐进,会保持同市场的充分沟通。

一般认为,开放经济体面临汇率稳定、货币政策独立和资本自由流动,只能三者取其二的“三元悖论”。而最新研究成果显示,因为资本自由流动是大势所趋,开放经济体可能只有汇率稳定和货币政策独立之间二选一的“二元悖论”。甚至汇率自由浮动,货币政策也难以独立,美联储恐怕也难以例外。

需要高度关注美元加息周期下,新兴市场对美联储货币政策带来的溢出回溢影响。在全球金融一体化的今天,新兴市场的跨境资本流动形势和外汇储备变动,将从流量(包括民间外汇分流和对外债务偿还)和存量(外汇储备)两个方面影响美国金融市场 。以前没有影响或者影响不大,不意味着以后也没有影响或者影响不大,美联储货币政策也不可以任性。缺乏国内国际统筹考虑的美联储货币政策正常化,对于美国和世界可能是一个“双输”的结局。由此可见,主要经济体之间的经济政策加强沟通与协调,有助于维护世界经济与金融的稳定。

新兴市场和发展中国家的市场主体,应改变“情况一好就会永远好下去、形势一差就会永远差下去”的单边、线性思维。美联储货币政策正常化对于新兴市场跨境资本流动和汇率走势的影响应该是非单边、非线性的,有关国家在心理和措施上必须有所准备,同时要加强投资者教育,引导好市场预期,避免市场大起大落。

来源:中国金融四十人论坛

原标题:从“格林斯潘利率之谜”说起:关注新兴市场对美联储货币政策正常化的溢出回溢效应